Nowa struktura JPK zawierająca część ewidencyjną i deklaracyjną (JPK_V7M oraz JPK_V7K), wiąże się nie tylko z rozszerzeniem obowiązków informacyjnych wobec fiskusa (więcej informacji we wpisie na naszym blogu z dn. 21.09.2020). Ustawodawca skonstruował bowiem dodatkowe przepisy sankcyjne mające na celu dyscyplinowanie podatników w rzetelnym przygotowywaniu JPK.

Ile trzeba będzie płacić za błędy? – o tym poniżej!

Od 1 października kary za błędy w JPK_V7M i JPK_V7K

Dotychczasowe regulacje prawa podatkowego nie przewidywały sankcji za nieprawidłowości w przesyłanych przez podatników plikach JPK_VAT. Działania fiskusa polegały na wysyłaniu powiadomień dot. wykrytych nieprawidłowości w JPK (zazwyczaj mailem), a brak reakcji podatnika na tym etapie nie wiązał się z żadnymi sankcjami. Podatnik albo dobrowolnie sporządził korektę ewidencji i deklaracji, albo składał wyjaśnienia, albo nie robił zupełnie nic i czekał na ewentualne podjęcie dodatkowych działań przez organ podatkowy.

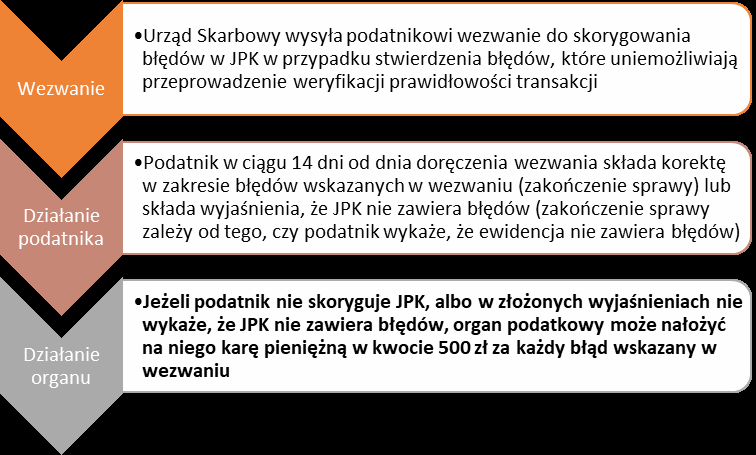

Nowe regulacje (art. 109 ust. 3f-3h ustawy o VAT) obowiązujące od 1 października 2020 roku, przewidują możliwość nałożenia kary w kwocie 500 zł za każdy błąd w nowym JPK. Procedurę nałożenia jej na podatnika przedstawiono na poniższym schemacie.

ISTOTNE:

Najbezpieczniejszą formą uniknięcia kary za błędy w JPK jest złożenie korekty w zakresie błędów wskazanych w wezwaniu w ciągu 14 dni od jego doręczenia.

Składanie wyjaśnień w zakresie błędów obarczone ryzykiem

Alternatywnym rozwiązaniem pozwalającym na uniknięcie sankcji za błędy w JPK jest złożenie wyjaśnień, za pomocą których podatnik wykaże, iż przesłana przez niego ewidencja nie zawiera błędów.

W tym miejscu należy pochylić się nad konstrukcją omawianej regulacji prawnej, zgodnie z którą, jeżeli podatnik „w złożonych wyjaśnieniach nie wykaże, że ewidencja nie zawiera błędów, o których mowa w wezwaniu naczelnik urzędu skarbowego może nałożyć, w drodze decyzji, na tego podatnika karę pieniężną w wysokości 500 zł za każdy błąd, o którym mowa w ust. 3f” (tj. w nadesłanym wezwaniu). Warto zwrócić uwagę, że przepisy nie normują w szczególności:

- rodzaju błędów w JPK, za które można ukarać podatnika (przepisy posługują się ogólnikowym stwierdzeniem błędów „które uniemożliwiają weryfikację prawidłowości transakcji”),

- kryteriów, wedle których organ ma oceniać złożone wyjaśnienia,

- możliwości skierowania dodatkowego wezwania do uzupełnienia wyjaśnień podatnika,

- obowiązku informowania podatnika o przyjęciu wyjaśnień i zakończeniu sprawy.

Nieprecyzyjne regulacje w zakresie procedury składania wyjaśnień w odpowiedzi na wezwania w sprawie błędów w JPK mogą prowadzić do nakładania na podatników kary 500 zł za błędy, w przypadku gdy organ nie przyjmie argumentacji podatnika. Oznacza to więc, że podatnik powinien merytorycznie odnieść się do treści wezwania i wykazać, że żądanie organu w zakresie skorygowania JPK jest nieuzasadnione. Złożenie wyjaśnień zbyt lakonicznych, nieprecyzyjnych, czy niejednoznacznych może zakończyć się nałożeniem omawianej sankcji.

Warto także podkreślić uznaniowość organu podatkowego w nakładaniu przedmiotowej kary, ponieważ przepis posługuje się pojęciem „naczelnik urzędu skarbowego może nałożyć (…) karę pieniężną”. Oznacza to więc, że organ podatkowy nie ma obowiązku każdorazowo karać podatnika. W praktyce okaże się z jaką częstotliwością i w jakich sytuacjach fiskus będzie nakładał na podatników przedmiotowe sankcje.

Tryb nakładania kar finansowych i dodatkowe sposoby na ich uniknięcie

Sporządzenie korekty lub skuteczne złożenie wyjaśnień w odpowiedzi na wezwanie organu, doprowadzi najprawdopodobniej do rozwiązania sprawy.

Jeżeli jednak podatnik nie dotrzyma terminu lub organ uzna, że złożone wyjaśnienia są niewystarczające, wówczas naczelnik urzędu skarbowego może nałożyć w drodze decyzji karę finansową w kwocie 500 zł za każdy błąd. Dodatkowo można jej uniknąć poprzez następujące działania:

- jeżeli podatnik ma wątpliwości, czy jest w stanie merytorycznie wyjaśnić, że JPK nie zawiera błędów, może w takiej sytuacji sporządzić korektę, a następnie wnieść żądanie o przeprowadzenie postępowania w sprawie. Skuteczna korekta uchroni podatnika przed omawianą karą finansową, a wniesienie wniosku o przeprowadzenie postępowania zobliguje organ do zbadania sprawy,

- jeżeli naczelnik urzędu skarbowego wyda już decyzję o nałożeniu kary 500 zł, wówczas podatnik może wnieść od tej decyzji odwołanie i dążyć do uchylenia lub zmiany decyzji w postępowaniu odwoławczym.

ISTOTNE:

Kwestie proceduralne związane z postępowaniami podatkowymi, czy wydawaniem, doręczaniem i odwoływaniem się od decyzji organu podatkowego zostały uregulowane w ustawie Ordynacja podatkowa. Wnioskowanie o przeprowadzenie postępowania podatkowego, czy też sporządzenie odwołania od decyzji organu podatkowego nie jest wysoce skomplikowanie, jednak w takich sytuacjach warto rozważyć skorzystanie z pomocy profesjonalnego pełnomocnika.

Czy organ może nałożyć karę za błędy w JPK złożonych za okresy przed 1 października 2020 roku?

Podatnicy VAT, sporządzają i wysyłają JPK_VAT już ponad 3 lata, stąd mogą pojawić się wątpliwości w zakresie uprawnień organu do karania podatników za błędy w JPK_VAT, złożonych za okresy poprzedzające wejście w życie omawianej sankcji.

Odpowiadając na powyższe pytanie warto przytoczyć wykładnię Ministerstwa Finansów w tym zakresie: „Regulacje związane z sankcją 500 zł za każdy niepoprawiony błąd w ewidencji VAT, który uniemożliwia przeprowadzenie weryfikacji prawidłowości transakcji, nie będą odnosić się do ewidencji VAT przesłanej za okresy przed 1 października 2020r.”

Przytoczone powyżej oraz inne wyjaśnienia związane z nowym JPK zostały udostępnione na portalu podatkowym (podatki.gov.pl) w formie pytań i odpowiedzi oraz broszury informacyjnej.

Autor: Łukasz Kluczyński

Opublikowano: 2020-09-28